Faktura přijatá

Faktury od dodavatelů včas zaplatíme za vás a vy nám peníze můžete vracet později a v menších splátkách rozložených klidně do celého roku.

Marže, obchodní přirážka nebo zisk. Pojmy, které slýcháme prakticky pokaždé, když stoupne cena nějakého mediálně vděčného zboží, na podzim to byly třeba pohonné hmoty, v zimě pak paprika. Zároveň jsou to i pojmy, se kterými se ve svém podnikání setkal prakticky každý z nás. Mnoho lidí je ovšem mezi sebou zaměňuje, což může vést až k tomu, že budou o svém podnikání získávat zkreslené informace. Jak zmíněné pojmy od sebe jednoduše rozeznat a na co si dávat pozor? To vám prozradíme v našem novém vzdělávacím článku.

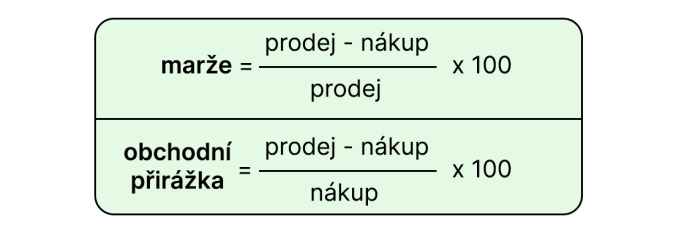

Marže a obchodní přirážka jsou finanční koncepty využívané ke zhodnocení ziskovosti vašeho podnikání. Hrubá marže znamená rozdíl mezi tržbami a náklady na prodané zboží. Hrubá je z toho důvodu, že od ní ještě nejsou odečteny například režijní náklady nebo náklady na odbyt. Obchodní přirážka pak udává procentuální navýšení mezi náklady a prodejní cenou zboží.

Marži námi prodaného zboží můžeme vyjádřit buď procentuálně, nebo ve vybrané měně, u nás nejčastěji v korunách. Oproti obchodní přirážce se marže vypočítává z prodejní ceny. Pokud tedy nakoupíme zboží za 1 000 Kč a prodáme jej za 1 500 Kč, naše obchodní přirážka činí 50 %. Obchodní přirážka se vždy vyjadřuje v procentech. Naše marže je pak 500 Kč, ale v procentuálním vyjádření je to jen 33,3 %.

Marže vyjádřená v procentech musí být vždy nižší než obchodní přirážka. To znamená, že pokud prodáváte produkt za určitou cenu a váš zisk (marže) je například 50 %, vaše obchodní přirážka (rozdíl mezi náklady a prodejní cenou) by musela být nejméně 100 %. Vzhledem k povaze věci je pak také jasné, že marže může být maximálně 100 %, obchodní přirážka takto omezena není.

Jedním ze způsobů, jak zlepšit svou hrubou marži, je snížit náklady na prodané zboží. To však nemusí být vždy možné, zejména u malých a středních podniků, které potřebují peníze na provoz nebo investice. V takových případech vám může Cashbot nabídnout pomocnou ruku a uvolní vám peníze, které máte ve fakturách. Financování faktur vám může zlepšit cash flow tím, že vám poskytne okamžitý přístup k penězům vázaným na vašich nezaplacených fakturách. S financováním růstu vaší firmy vám Cashbot rád pomůže, stačí se zaregistrovat zde, Navíc nemusíte nikam chodit, vše zvládnete online v pohodlí vašeho domova či kanceláře během pár minut.

Na první pohled je patrné, že výše uvedený vzorec pro výpočet marže je zjednodušený. Při výpočtu je totiž na místě nezapomínat i na ostatní náklady, které se do procesu promítají. Pokud bychom jako náklad brali pouze nákupní cenu daného zboží, marže by se zdála větší, než ve skutečnosti je. Do její výše bychom proto měli započítat veškeré náklady včetně režijních. V určité podobě by se tedy zde měly promítnout i například náklady na dopravu, čas a práce spojená s manipulací se zbožím, komunikaci se zákazníky a mnohé další procesy, které jsou nezbytné pro fungování podnikání.

Neexistuje jednotný přístup k tomu, jak často měnit marži u svých produktů. Vždy záleží na povaze vašeho podnikání a všeobecném ekonomickém kontextu. Je ovšem na místě se svým maržím věnovat periodicky (například jednou ročně) a případně je upravit dle situace. V případě, že podnikatel přijde na trh s novým produktem nebo službou, který konkurence dosud nenabízí, může si cenu v podstatě nadiktovat. Opět pak záleží na poptávce ze strany zákazníků, jestli je pro ně produkt natolik užitečný, aby za něj stanovenou cenu zaplatili. Pokud ovšem přichází s produktem, který na trhu už v nějaké podobě existuje, jeho cena se pravděpodobně bude blížit cenám konkurence.

Může to sice znít jako otřepaná fráze, ale cenu zboží na trhu neurčuje nic jiného než nabídka a poptávka. Podnikatel snažící se nacenit své zboží nemůže jednoduše říct: „Mám náklady x, proto zboží prodám za cenu x + 10 %“. Vždy je třeba, aby znal daný trh, ceny konkurence, své zákazníky a ostatní aspekty podnikání na daném trhu. Pokud je následně určená cena zboží pro zákazníka adekvátní, koupí si jej. Pokud ne, pravděpodobně se poohlédne jinde.

Cenotvorba je tedy spíše alchymií než exaktní vědou a je důležité stále mít na paměti, že zákazníka příliš nezajímá, jaké náklady musí podnikatel vynaložit. Chce prostě jen to nejlepší zboží za co nejlepší cenu.

Zároveň je dobré mít na paměti, že obchodník, který je až na konci dodavatelského řetězce už výslednou cenu ovlivní pouze minimálně. Sám je závislý na jeho dodavatelích a jeho marže se v mnoha případech pohybuje maximálně v řádu jednotek procent. Rozbité dodavatelské řetězce v důsledku pandemie a války na Ukrajině mají tedy na drahotě některých typů zboží a služeb svůj vlastní podíl. V mnoha případech je proto dobré si cenu zboží zasadit i do dalšího kontextu.

Načerpejte finance od Cashbotu

a dejte zelenou příležitostem.

Faktury od dodavatelů včas zaplatíme za vás a vy nám peníze můžete vracet později a v menších splátkách rozložených klidně do celého roku.

Spoluautor článku

Baví mě hledat vlastní směr a inovace ve světě financí. Mým cílem je, aby podnikatelé mohli pracovat s cash flow efektivněji a aby si nenechali ujít obchodní příležitost kvůli nedostatku vlastních financí.

Nezaspěte aktuální trendy ve světě podnikání a financí. O nově vydaném článku na blogu vám dáme vědět.

Novinky pravidelně

ve vaší schránce

Dejte zelenou příležitostem